极米科技VS光峰科技:智能投影产业链2021年11月跟踪前景?

智能投影,是指在传统投影基础上融合音箱及智能电视功能而形成的一种全新的产品形态。相比于传统投影仪,智能投影新增了无线上网功能并搭载了智能操作系统,能直接访问流媒体平台。并可内嵌IoT、语音识别、人工智能等技术,在智能化水平上有了质的提升。

极米科技——2021年前三季度,实现营业收入26.44亿元,同比增长41.65%;实现归母净利润3亿元,同比增长74.99%。

光峰科技——2021年前三季度,累计实现营业收入16.61亿元,同比增长34.09%;实现归母净利润2.11亿元,同比增长378.84%。

极米科技——2021-2023年,wind机构一致预测收入规模分别大约为40.76亿元、57.36亿元、78.78亿元,预期同比增速分别为44.12%、40.75%、37.33%。预期归母净利润分别大约为4.6亿元、6.78亿元、9.75亿元,预期归母净利润同比增速分别为70.95%、47.62%、43.79%。

光峰科技——2021-2023年,wind机构一致预测收入规模分别大约为26.48亿元、36.28亿元、48.14亿元,预期同比增速分别为35.88%、37.02%、32.68%。预期归母净利润分别大约为2.42亿元、3.20亿元、4.33亿元,预期归母净利润同比增速分别为112.59%、32.27%、35.39%。

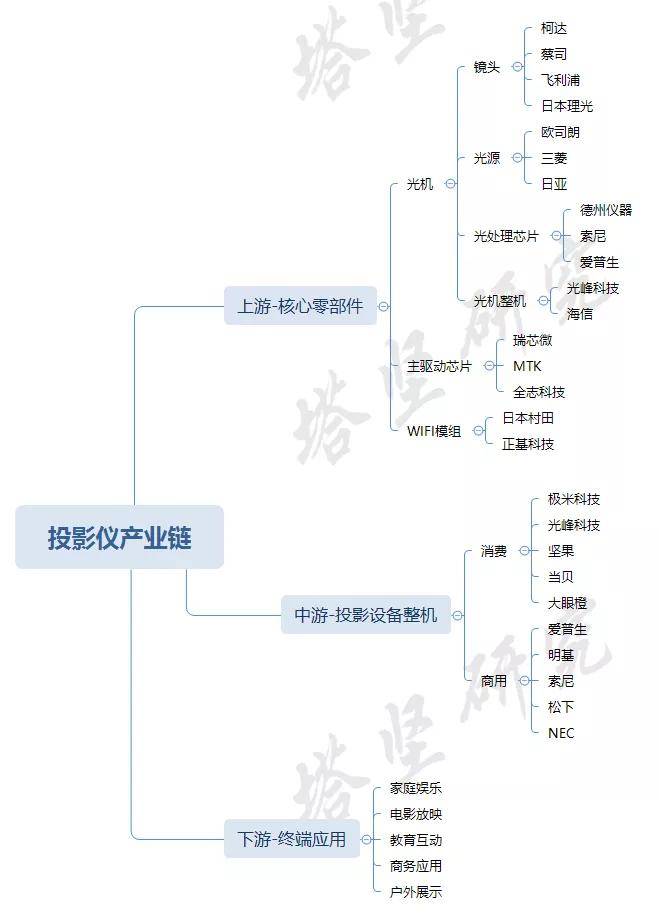

上游——上游主要为核心零部件供应商,主要包含光源、光处理芯片、镜头等光机零部件或者光机整机,以及驱动芯片和WiFi模组等。代表企业主要有欧司朗、日亚、柯达、蔡司、德州仪器、联发科、全志科技等。

中游——主要为投影设备整机厂商,按照具体应用场景的不同,投影设备可分为消费和商用两大细分市场。消费市场主要使用在于家庭娱乐,代表厂商主要有极米科技、坚果、当贝、光峰科技等。商用市场主要使用在于影院商教等领域,代表厂商主要有爱普生、明基、索尼、NEC等老牌投影仪厂商。

下游——下游主要为投影设备的终端应用场景,主要应用于家庭娱乐、电影放映、教育互动、商务应用、户外展示等领域。

智能投影设备的核心,是光机。光机决定了亮度、分辨率、对比度等投影设备的核心指标。

并且,从成本构成上来看,光机占全部硬件成本的50%左右(激光光机占比更是高达65%以上)。因此,从某一种意义上来说,买投影就是买光机。

而光机是由合光系统(主要是光源)、照明显示系统(主要是DMD芯片)和成像系统(主要是镜头)三大系统有机结合,构成的投影显示组件。

以激光光机为例,光源成本占比在40%左右,DMD芯片占比在15%,镜头成本占比在12%左右。(LED光源成本占比较低)

其中,光源决定了投影显示的亮度,而照明显示技术则决定了分辨率。因此,从根本上来说,光源和显示技术的进步推动着投影产品不断升级。

首先,从光源分类来看,投影仪使用的光源主要有灯泡、LED、激光三种类型,迭代路径为灯泡—LED—激光。

衡量光源的好坏,不单单是看流明(亮度单位,流明越大,亮度越高),还要看使用寿命。

灯泡光源包括卤素灯、氙气灯、高压汞灯,其原理为气体放电发光,在商用领域使用较多。优势是亮度高、技术成熟,缺点是寿命短,安全性低,维护成本较高。

LED光源,其原理为半导体PN结发光,具备体积小、寿命长、性价比高等优点。缺点是亮度较低,很难超过3000流明。

激光光源,原理为电子跃迁放电发光,在分辨率、饱和度等视觉性能上优势显著,是投影显示技术的理想光源。但由于成本较高(供应商主要为日亚),在智能投影设备中应用较少。

由于LED光源的成本较低,加上近些年的技术突破也逐渐弥补了其亮度不够的短板(目前已能达到2400流明,基本可以在一定程度上完成白天观影)。LED光源慢慢的变成为国内投影设备的主流光源。

根据IDC数据,LED光源产品占据消费市场占有率超88%,灯泡产品占比5%,激光光源占比7%。

其次,在照明显示系统上,又分为LCD、DLP及LCOS三种技术方案,迭代路径为LCD—DLP—LCOS。其中:

LCD方案,基础原理为通过电压大小控制液晶分子的旋转角度,从而对透射光偏振方向进行调制。早期单板LCD投影由于显示亮度低,在此基础上又衍生出了3LCD方案,采用三片液晶板分别负责三种颜色,从而使得色彩亮度更高、更鲜艳。目前主要是爱普生、索尼、松下等日系厂商再用。

DLP(数字光处理技术)方案,核心在于DMD微镜阵列(由德州仪器垄断供应),经过控制微镜翻转角度实现有无光线输出。其优点是完全数字化显示,原生对比度高,并且相比LCD而言分辨率也更高。

LCOS(硅基液晶)则是LCD和DLP的改良,其基础原理与LCD相似但却采用与DLP相似的反射式架构,集两者优点于一身。但目前技术主要被索尼和JVC垄断,良率较低,成本比较高,主要使用在于高端市场。

相较于3LCD、LCOS的技术被爱普生、索尼等少数企业垄断,且这一些企业同样涉及下游投影领域。而DLP方案中的德州仪器并不涉及成品投影仪业务,性质相对中立,更有助于扶持投影仪生态的建立和繁荣。

因此,DLP凭借低成本、高对比度、易于小型化,和技术共享的优势,逐步取代LCD技术成为消费级投影设备的主流。

据IDC多个方面数据显示,截至2020H1,DLP和LCD投影仪占比分别为61.3%和38.6%,LCOS技术目前占比仅为0.11%,但发展的潜在能力巨大。

综上,基于不同光源和显示技术方案的选择,形成了不同的产品路线。极米科技主要是采用DLP技术+LED光源,而光峰科技则走的是DLP技术+激光光源路线。

从收入规模来看,极米科技(28.28亿元)光峰科技(19.49亿元)。

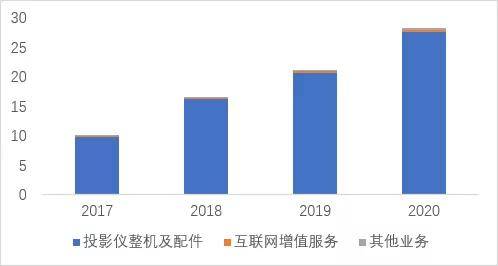

极米科技——消费级投影仪市场龙头。其收入主要来自于投影仪整机及配件业务,2020年收入27.62亿元,占比97.67%。此外,互联网增值服务占比1.45%,别的业务占比0.88%。

其中,整机产品包含智能微投(86.9%)、激光电视(4.5%)及创新产品(8.6%)。配件主要为幕布、支架、麦克风、3D眼镜、无线游戏手柄等

其智能微投产品系列较多,可细分为H系列(主打高端、性能优异)、Z系列(定位中端、性能均衡)、便携系列(内含大容量电池、便于携带)及别的产品(潮酷子品牌“MOVIN”、高性能RS系列)等。其中Z系列和H系列销量较高,在2020年智能微投营收中占比合计达80%。

而互联网增值服务主要是基于GMUI系统的应用分发和影视内容服务。尽管该部分收入目前占比仍较低,但近年来增速较快,2017-2020年CAGR达106%。

光峰科技——激光电视和商用激光投影龙头。收入主要来自于激光投影整机和激光光学引擎及别的产品的销售,三者合计17.44亿元,占比89.49%。此外,租赁服务业务收入8.81%,别的业务占比1.69%。

其激光投影整机最重要的包含激光电视(37.36%)、智能微投(35.33%)、激光商教投影机(18.34%)、激光工程投影机(6.94%)、激光电影放映机(2.03%)等。激光光学引擎则包括激光光机和激光光源两种核心器件产品。

其投影仪产品最重要的包含小米代工品牌(米家投影仪)和自有品牌两大类。其中,自有品牌又分为R1(超短焦激光)、Vogue(定位中端)、Smart(便携)和小明(便携激光)四大系列。

此外,其租赁服务业务主要指向影院提供激光电影放映机光源,依据使用光源时长收取租赁服务费。2020年受卫生事件影响,影院大量停业,租赁服务业务整体规模有所回落。

需要注意的是,虽然两者同为投影设备厂商,但两者面向的客户群体不一样。极米科技主要面向C端消费者,而光峰科技过去以B端客户为主,近年开始发力C端(2020年2C业务占比54.65%)。由此也导致两者在面对2020年卫生事件冲击时,截然不同的业绩表现:

光峰科技——受卫生事件影响,to B的影院服务业务(租赁/出售激光光源、出售激光电影放映机)下滑明显。但受益于国内消费市场需求旺盛,家用to C产品(激光电视和智能微投)销售迅速上量,2020年收入总体上较上年略有下滑。

极米科技——卫生事件期间,受益于宅经济的推动,以及凭借线上渠道受影响较少的优势,其智能投影业务不仅没受影响,反而逆势增长。

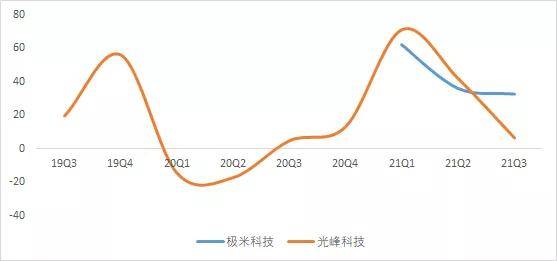

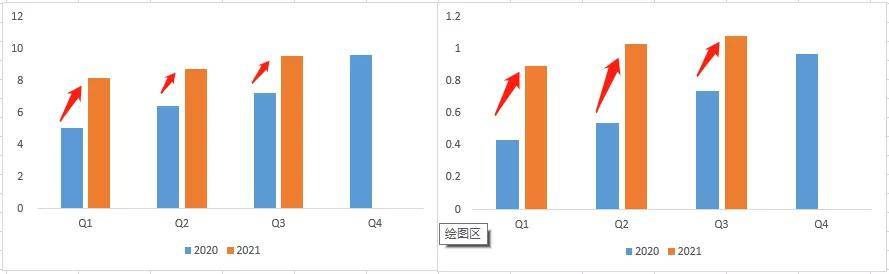

接下来,我们将近几个季度的收入和利润增长情况放在一起,来感知其增长态势:

光峰科技2019年四季度营业收入增速较高,主要是受家用2 C产品营销售卖和影院租赁业务的带动,2021年上半年则主要得益于影院业务的恢复。而2021年三季度增速较低,可能是受芯片供应紧张影响较大。

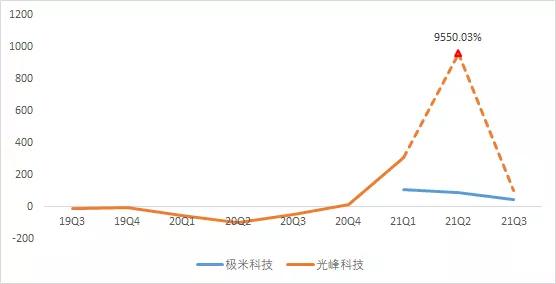

归母净利润增速上,光峰科技2019和2020两年与收入增速差异较大,主要是由于子公司峰米科技这两年收入大幅度增长,但尚未盈利,因此拖累归母净利润增速。

此外,2021年Q2归母净利润增速异常,一种原因是得益于政府补助和参股公司业绩补偿等非经常性损益,另一方面则是由于去年同期基数较低。

对增长态势有感知后,我们接着再将两家公司的收入和利润情况拆开,看看2021年中报数据。

从2021年中报收入规模上来看,极米科技光峰科技。而从收入增速上来看,则是光峰科技极米科技。

极米科技——2021年中报实现营业收入16.87亿元,同比增长47.48%;实现归母净利润1.93亿元,同比增长98.06%。

业绩增长主要得益于智能投影市场加快速度进行发展,叠加高端机型H3S、RS Pro2的推出,市场销量表现良好,投影产品量价齐升驱动收入增长。

光峰科技——2021年中报实现营业收入11.05亿元,同比增长54.28%;实现归母净利润1.51亿元,同比增长956.81%。

收入增长主要得益于家用业务收入的快速增长以及影院业务收入的恢复。而受益于整体毛利率的回升,以及非经常性损益(参股公司业绩补偿+政府补助)的增加,归母净利润同比大幅增加。

此外,由于切入C端盈利能力短期承压,叠加影院停业期间折旧等固定成本依旧,致使2020年前三季度归母净利润下降较大。

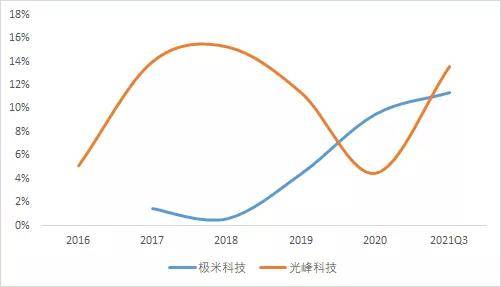

从整体上看,光峰科技综合毛利率要高于极米科技,不过极米科技毛利率呈不断的提高趋势,目前略高于光峰科技。其中:

光峰科技毛利率较高主要是由于在核心器件、工程投影、租赁服务业务等B端业务领域毛利率较高。受卫生事件影响,2020年毛利率先下降后回升。

极米科技近年毛利率提升显著,主要得益于主要营业产品智能微投产品升级带来的单价提升,同时随着生产规模的扩大及关键零部件自研自产比例提高(2020年70%),进而促使单位生产所带来的成本不断降低。

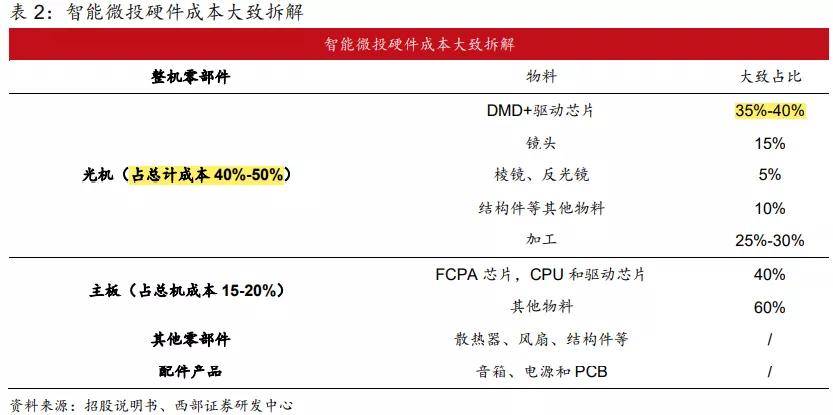

从成本结构看,以极米科技为例,投影仪的主要成本在光机,占比在40%-50%左右。而在光机成本构成中又以DMD和驱动芯片占比较高,大致在35%-40%之间。

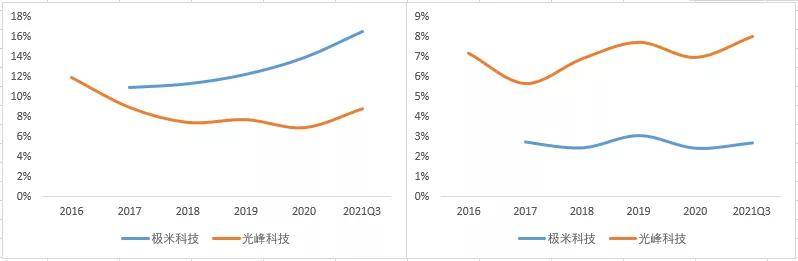

销售费用率方面,极米科技光峰科技,并且呈逐年上升趋势。主要是由于极米科技以线上渠道销售为主,线上运营推广费用及平台服务费相比来说较高。同时,随着直营店铺的数量增加,职工薪酬和房租等亦有所提升。

管理费用率方面,光峰科技极米科技。主要是由于光峰科技地处深圳管理人员平均薪酬较高(极米科技地处成都)。

财务费用率方面,光峰科技受汇兑损益影响波动较大,但总体上随着收入规模的增长而呈下降趋势。

研发费用率方面,光峰科技极米科技。主要是由于光峰科学技术研发项目较多,研发人员薪酬和研发用设备及软件的折旧摊销费用均较高。

投影设备自诞生以来主要被应用于办公、教育等商用场景,出货量增长缓慢。近年来智能投影产品在智能化水平和画质水平提升的背景下,出货量迅速增加,慢慢的变成为投影设备的主要细分市场。

根据IDC统计数据,2020年中国投影仪总出货量为417万台。其中,消费级市场投影仪出货量300万台,占比72%,2017~2020年CAGR为32%。与此同时,商用投影仪出货量则从2017年的186万台下降至2020年的117万台,年平均降幅为14.32%。

因此,对于投影设备市场规模的测算,我们主要来看消费级投影市场,公式能表示为:

近期我们陆续发布系列的简版报告,大家关注度比较高,但这其实只是我们的一小部分工作。在此之外,我们还有非常多硬核的工作——产业链、增长建模、宏观研究、基金研究,都收录在“专业版报告库”、”科技版报告库““产业链报告库”里,以及我们出版的基本书中。订阅咨询可添加微信:bgys2020

一分耕耘一分收获,只有厚积薄发的硬核分析,才能在关键时刻洞见未来。返回搜狐,查看更加多